صکوک،ابزاری برای تامین مالی شرکت های لیزینگ

مهدی گلستانی، کارشناس برنامه ریزی ، تحقیق و توسعه

مقدمه

توسعه فعالیت های لیزینگ مستلزم تامین منابع مالی جهت خرید دارایی های مورد اجاره است.طبق بررسی های شرکت تامین مالی جهانی، بزرگ ترین مانع رشد شرکت های لیزینگ عدم دسترسی به منابع مالی لازم می باشد. ترکیب منابع مالی شرکت های لیزینگ همچنین بر هزینه سرمایه و نهایتاً قیمت محصولات لیزینگ تاثیر مستقیم دارد.قیمت نیز یکی از عوامل اصلی تعیین کننده تقاضا برای محصولات لیزینگ است و این به نوبه خود بر رشد و توسعه شرکت های لیزینگ تاثیر می گذارد. بنابراین یکی از چالش های اصلی شرکت های لیزینگ ،تامین مالی متنوع با هزینه مناسب جهت توسعه فعالیت ها می باشد.

شرکت های لیزینگ بانکی و وابسته از لحاظ تامین منابع مالی مشکلات کمتری نسبت به لیزینگ های مستقل دارند.ولی این شرکت ها نیز دسترسی نامحدود به منابع مالی ندارند. آمار و اطلاعات نشان می دهد که شرکت های لیزینگ بانکی و وابسته سهم بیشتری از بازار لیزینگ را به خود اختصاص داده اند. یکی از عوامل کلیدی موفقیت این شرکت ها پشتیبانی مالی شرکت های مادر بوده است. بنابراین عدم دسترسی به منابع مالی مانع اصلی رشد صنعت لیزینگ می باشد.ارائه روش های جدید تامین مالی برای خروج از این بن بست منجر به فرصت های جدیدی برای این صنعت خواهد شد.

در این مقاله قصد داریم به معرفی یک راهکار نوین برای تامین مالی شرکت های لیزینگ یعنی انتشار صکوک بپردازیم.

انواع روشهای تامین منابع مالی در شرکتهای لیزینگ

منابع مالی را می توان به شرح زیر طبقه بندی نمود:

1- منابع مالی سرمایه ای:

منابعی که توسط مالکان شرکت تامین می شود وبه عنوان سرمایه ثبت می گردد.

2- منابع مالی بدهی:

منابعی که از طریق فروش اوراق قرضه یا دریافت وام تامین می شود.

3- منابع مالی مشتقه:

منابعی که از طریق فروش اوراق مشتقه تامین می شود. اوراق مشتقه به استناد دارایی های مالی یا فیزیکی صادر می شوند.مثلا اختیار خرید یا حق تقدم سهام یک نوع اوراق مشتقه مبتنی بر سهام می باشد. اوراق سرمایه گذاری اجاره ای که به استناد پرتفویی از قرارداد های اجاره صادر می شود نیز به تعبیری اوراق مشتقه می باشد.

4- منابع مالی ترکیبی:

منابعی که از طریق انعقاد قراردادهای مالی تامین می شود . مثلا قراردادهای بیع متقابل یا لیزینگ بین المللی نوعی منابع مالی ترکیبی می باشند.

منابع مالی را میتوان از طریق بازارهای رسمی(بورس) و یا خارج از بورس،داخل و یا خارج از کشور تامین نمود.

تامین مالی از طریق انتشار اوراق بدهی اسلامی (صکوک)

همانطورکه ذکر شد انتشار اوراق قرضه یکی از راههای تامین مالی برای شرکت های لیزینگ است.امروزه روش تامین مالی با نرخ بهره ثابت در نظام مالی سرمایه داری رایج است و در سطح بسیار گسترده ای ازابزارهای تامین مالی که مهمترین آن،اوراق قرضه است،استفاده می شود. استفاده از این ابزار درنظام مالی اسلامی ربوی بوده و مردود شمرده شده است؛ زیرا طبق احکام اسلام،مطالبه و پرداخت بهره حرام است. لذا کشورهایی که بخش عمده ای از جمعیت آنها را مسلمانان تشکیل می دهند نمی توانند برای پاسخ به نیازهای مالی خود از بازارهای بدهی کلاسیک(مبتنی بر بهره)استفاده کنند.از این رو در این کشورها تقاضای زیادی برای توسعه ی یک بازار بدهی جانشین وجود دارد که با معیار ها و احکام اسلام نیز مطابقت داشته باشد.در نتیجه چند سال اخیر اوراق قرضه اسلامی که مطابق با احکام اسلامی و به صکوک معروف است،رشد چشمگیری داشته و توسط شرکت ها و دولت ها طراحی و منتشر شده است.

بر اساس آمار،تا پایان سال ۲۰۰۶ میلادی ارزش کل صکوک منتشر شده بالغ بر ۵۰ میلیارد دلار عنوان شده است. کشورهای بحرین،مالزی،قطر و آلمان به عنوان پیشگامان در این زمینه شناخته شده اند.

بزرگترین حجم انتشار اوراق صکوک در طی این سال مربوط می شود به شرکت تامین سرمایه الدار به میزان ۲.۵۳ میلیارد دلار صکوک مضاربه و شرکت سعودی سبیک به میزان ۲.۱۳۳ میلیارد دلار صکوک استصناع.

البته این رقم در سال ۲۰۰۸ به ۱۴ میلیارد دلار کاهش یافته است. دلایل مختلفی برای کاهش وجود دارد که مهم ترین آنها عبارتند از:

- بحران مالی جهانی

- افزایش ریسک اعتباری کشورهای خاورمیانه

- نوسانات زیاد ارزش دلار(بیشترین اوراق صکوک به دلار منتشر می شود)

- عدم اطمینان ناشی از تغییر در قوانین انتشار صکوک توسط سازمان حسابداری و حسابرسی نهادهای مالی اسلامی

تعریف صکوک

دایره المعارف ” قاموس عام لکل فن و مطلب” در این رابطه چنین بیان می کند: “صک به معنای سند و سفتجه(سفته) است و معرب واژه چک در فارسی است. اعراب این واژه توسعه دادند و آن را بر کلیه انواع حوالجات و تعهدات به کار بردند.آنها این واژه را بر کتاب به صورت عام و بر سند اقرار به مال به صورت خاص اطلاق کردند. در عرف عرب این واژه،حواله،انواع سفته، سند و هرآنچه که تعهد یا اقراری از آن ایفاد شود را شامل می شود.

استاندارد شماره ۱۷ سازمان حسابداری و حسابرسی نهادهای مالی اسلامی،صکوک را این گونه تعریف کرده است :

گواهی هایی با ارزش اسمی یکسان که پس از اتمام عملیات پذیره نویسی، بیانگر پرداخت مبلغ اسمی مندرج در آن توسط خریدار به ناشر است و دارنده آن مالک یک یا مجموعه ای از دارایی ها، منافع حاصل از دارایی و یا ذینفع یک پروژه یا یک فعالیت سرمایه گذاری خاص می شود.

انواع صکوک

«سازمان حسابرسی و بازرسی نهادهای مالی اسلامی»در استاندارد شماره ۱۷ خود، انواع مختلفی برای «صکوک سرمایه گذاری» ارایه می دهد.

۱.صکوک اجاره

۲.صکوک مالکیت دارایی هایی که در آینده ساخته می شود

۳. صکوک مالکیت منافع دارایی های موجود

۴.صکوک مالکیت منافع دارایی هایی که در آینده ساخته می شود

5- صکوک سلم

6- صکوک استصناع

7- صکوک مرابحه

8- صکوک مشارکت

9- صکوک مضاربه

10- صکوک نماینده سرمایهگذاری

11- صکوک مزارعه

12- صکوک مساقات

13- صکوک ارائه خدمات

14- صکوک حقالامتیاز

از بین صکوک فوقالذکر تنها استفاده از صکوک اجاره، سلم و استصناع و تا حدی صکوک مشارکت، مرابحه و مضاربه معمول است.

همچنین در یک تقسیمبندی دیگر میتوان صکوک را به دو گروه ابزار حقوق صاحبان سهام و ابزار بدهی تقسیم نمود.

صکوک اجاره، سلم، استصناع و مرابحه زیرمجموعه ابزار بدهی و صکوک مشارکت و مضاربه زیر مجموعه ابزار حقوق صاحبان سهام قرار میگیرند.

در این مقاله تنها صکوک اجاره که توسط کمیته فقهی سازمان بورس و اوراق بهادار مورد تایید قرار گرفتهاند و مدل عملیاتی انها طراحی شده است، توضیح داده میشود.

صکوک در بازار سرمایه ایران

از آنجا که در قوانین مربوط به بازار سرمایه از واژه “اوراق” بجای “صکوک” استفاده شده است. لذا در ادامه، کلمه اوراق به همان معنای صکوک میباشد.

تعریف اوراق (صکوک) اجاره

صکوک اجاره، نوع صکوک سرمایهگذاری است که بیانگر مالکیت واحدهای سرمایهگذاری با ارزش برابر از داراییهای با دوام فیزیکیای هستند که به یک قرارداد اجاره، آنطور که در شریعت تعریف شده است، پیوند خوردهاند. در میان محصولات مالی اسلامی، صکوک اجاره یک محصول متمایز به شمار میرود که محبوبیت زیادی بین سرمایهگذاران مسلمان به دست آورده است.

“صکوک اجاره” در حقیقت اوراق بهاداری است که دارنده آن به صورت مشاع، مالک بخشی از دارایی است که منافع آن بر اساس قرارداد اجاره به مصرف کننده یا بانی واگذار شده است. در صکوک اجاره حق استفاده از منافع یک دارایی یا مجموعهای از داراییها، در قبال اجارهبها از مالک به شخص دیگری منتقل میشود. مدت قرارداد اجاره مشخص است و میتوان اجارهبها را در ابتدای دوره، انتهای دوره، با سررسیدهای ماهانه، فصلی یا سالانه پرداخت کرد. از آنجا که صکوک اجاره اوراق بهاداری است که بیانگر مالکیت مشاع فرد است، می توان آن را در بازار ثانویه و به قیمتی که توسط عوامل بازار تعیین میشود، معامله کرد.

بر اساس بند 1 ماده 1، ضوابط انتشار اوراق اجاره، صکوک اجاره (اوراق اجاره) اوراق بهاداری است که نشان دهنده مالکیت مشاع دارندگان آن، در دارایی مبنای انتشار اوراق است که اجاره داده میشود.

ارکان اصلی اوراق اجاره

جهت انتشار اوراق اجاره وجود حداقل چهار نهاد مالی ضروری میباشد که عبارتند از:

بانی، واسط، امین و ضامن.

1- بانی، شخص حقوقی است که صکوک اجاره با هدف تامین مالی آن منتشر میشود و میتواند اقدام به اجاره نمودن دارایی مبنای انتشار صکوک اجاره از واسط به نمایندگی از سرمایهگذاران نماید.

2- واسط (ناشر): نهاد مالی است که صرفا به منظور نقل و انتقال دارایی به وکالت از دارندگان صکوک اجاره و انتشار صکوک اجاره تشکیل میشود.

3- امین: نیز شخص حقوقی است که به نمایندگی از سرمایهگذاران و به منظور حفظ منافع آنان در چارچوب ضوابط اجرایی انتشار صکوک اجاره مسئولیت نظارت بر کل فرآیند عملیاتی صکوک اجاره را بر عهده دارد.

4- ضامن: شخص حقوقی است که بازپرداخت اجاره بهای متعلق به اوراق را در سررسیدهای مقرر تعهد و تضمین مینماید.

در میان محصولات مالی اسلامی، صکوک اجاره یک محصول متمایز به شمار میرود که محبوبیت زیادی بین سرمایهگذاران مسلمان به دست آورده است.

” صکوک اجاره” در حقیقت اوراق بهاداری است که دارنده آن به صورت مشاع، مالک بخشی از دارایی است که منافع آن بر اساس قرارداد اجاره به مصرف کننده یا بانی واگذار شده است.

انواع اوراق اجاره

در کمیته فقهی سازمان بورس و اوراق بهادار سه نوع اوراق اجاره تصویب شده و مجوز انتشار آنها در بازار سرمایه صادر شده است؛ که عبارتند از:

- اوراق اجاره تامین مالی

2- اوراق اجاره تامین نقدینگی

3- اوراق اجاره رهنی

در ادامه فرآیند انتشار هر یک از انواع اوراق اجاره و نقشی که شرکت های لیزینگ میتوانند در این فرآیند ایفا کننده بیان میشود.

- اوراق اجاره تامین مالی

اوراق (صکوک اجاره) تامین مالی، اوراقی است که در ان یک دارایی از فروشندهای خریداری شده و به بانی اجاره داده میشود.

در این نوع از اوراق اجاره، ناشر (واسط) با انتشار اوراق اجاره وجوه سرمایهگذاران را جمعآوری میکند و از این طریق، نقدینگی لازم برای خرید کالای موردنظر بانی از تولید کننده (فروشنده) را بدست میآورد. سپس تجهیزات و یا کالای خریداری شده را به صورت عقد اجاره و یا اجاره به شرط تملیک به بانی (متقاضی) واگذار میکند.

بانی که بعنوان مستاجر شناخته میشود متعهد میگردد اجاره بها را تا پایان مدت قرارداد اجاره از طریق شرکت تامین سرمایه یا بانک به سرمایهگذاران یا همان صاحبان اوراق اجاره پرداخت کند.

در پایان مدت قرارداد اجاره ناشر دارایی را از مستاجر تحویل میگیرد و دوباره به شخص دیگری اجاره میدهد و یا در بازار بفروش میرساند و مبلغ ان را بین سرمایهگذاران تقسیم میکند. در صورتی که قرارداد بصورت اجاره به شرط تملیک باشد در پایان مدت قرارداد، مستاجر صاحب دارایی خواهد شد.

صاحبان اوراق نیز میتوانند تا پایان مدت قرارداد اوراق را نزد خود نگه دارند و از درآمد اجاره منتفع شوند. در صورتی که نیاز به نقدینگی داشته باشند نیز میتوانند اوراق را بازار ثانویه به فروش برسانند.

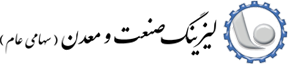

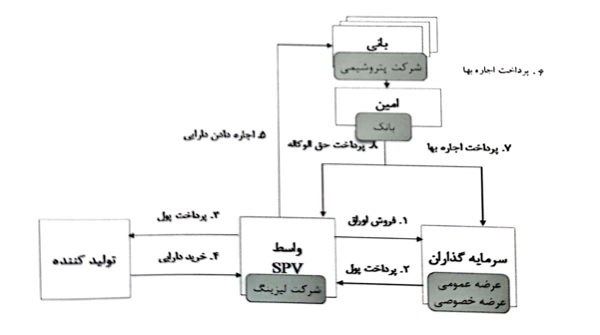

فرایند عملیاتی انتشار اوراق اجاره تامین مالی به صورت زیر خواهد بود.

نکتهای که در فرآیند فوق باید بدان اشاره کرد اینست که ناشر اوراق میتواند اوراق را از طریق یک شرکت تامین سرمایه منتشر کند تا از بازاریابی و فروش اوراق مطمئن گردد.

علاوه بر این اوراق قبل از انتشار توسط شرکت رتبهسنجی، نمره اعتباری دریافت میکنند.

2- اوراق اجاره تامین نقدینگی

در اوراق اجاره تامین نقدینگی نوع دوم، بانی دارایی خود را (که در حال حاضر از آن استفاده میکند) به شخص دیگری (واسط) فروخته و مجددا آن را اجاره مینماید.

در این روش شرکت واسط اقدام به انتشار اوراق میکند. سپس بوسیله وجوهی که از سرمایهگذاران جمعآوری کرده، اقدام به خرید دارایی فیزیکی بانی یا متقاضی منابع مالی میکند. در مرحله بعد واسط یا ناشر اوراق دارایی خریداری شده را در قالب عقد اجاره و یا اجاره به شرط تملیک به بانی واگذار میکند.

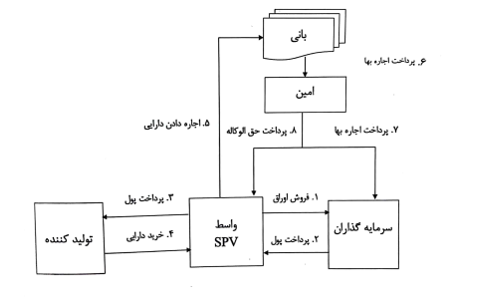

فرآیند عملیاتی انتشار اوراق اجاره نوع دوم به صورت زیر خواهد بود.

3- اوراق اجاره رهنی

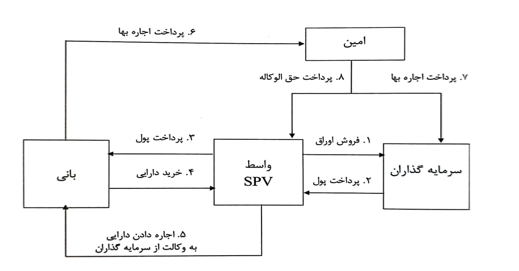

نوع سوم اوراق (صکوک) اجاره بیشتر مورد استفاده بانکها و موسسات اعتباردهنده مانند شرکتهای لیزینگ است. در این نوع صکوک، بانی (موسسه مالی مانند لیزینگ) تسهیلاتی که در قالب عقد اجاره به شرط تملیک واگذار نموده است را به شخص ثالثی (واسط) میفروشد. بر این اساس، ابتدا واسط اوراق اجاره را منتشر می نماید و سپس داراییهای که بانک را که در قالب عقد اجاره به شرط تملیک در حال واگذاری به افراد است، از وی خریداری مینماید. با فروش این داراییها، رابطه بانی و واسط قطع میشود و واسط به وکالت از طرف سرمایهگذاران مالک داراییهایی میشود که لیزینگ (بانی)، آنها را قبلا به صورت اجاره به شرط تملیک به گیرندگان تسهیلات واگذار نموده بود. این نوع اوراق شبیه اوراق مشارکت رهنی است با این تفاوت که اوراق مشارکت رهنی با پشتوانه عقد فروش اقساطی منتشر میشود در حالی که اوراق اجاره با پشتوانه عقود اجاره عادی و اجاره به شرط تملیک منتشر میشود. در شکل زیر فرآیند عملیاتی انتشار اوراق اجاره رهنی نشان داده شده است.

نقش شرکت لیزینگ در فرآیند انتشار اوراق اجاره

نقشی که شرکت لیزینگ در فرآیند اوراق اجاره اجرا میکند تاسیس یک شرکت واسط (SPV) میباشد. شرکت واسط بصورت شرکت سهامی خاص و یا با مسئولیت محدود تاسیس میشود. سرمایه آن نیز طبق قانون تجارت تعیین شده است. این شرکت در حقیقت نقش یک شرکت کاغذی را ایفا میکند. اگرچه طبق قانون برای تاسیس این شرکت هیچ منعی وجود ندارد، اما آنچه مسلم است انجام وظایف آن طبق فرآیندی که ذکر شد یک کار کاملا تخصصی است که در کشور ما شرکت های لیزینگ دارای این تخصص هستند.

دلیل این مطلب آنست که در این فرآیند متقاضی کالا یا بانی صاحب کالا نیست و نقش مستاجر را دارد؛ و این صاحبان اوراق اجاره (سرمایهگذاران) هستند که مالک دارایی مورد نظر هستند. لذا با ریسکهایی که ممکن است دارایی در طی مدت اجاره با آن مواجه شود، درگیر خواهند بود. از جمله این ریسکها میتوان به خطر استفاده ناصحیح و یا از بین رفتن دارایی نام برد.

آنچه مسلم است سرمایه گذاران در زمینه مدیریت ریسک داراییی مورد اجاره تخصص کافی را ندارند و به عبارت دیگر امکان اینکه مستقیما وارد مدیریت ریسک دارایی شوند وجود ندارد.

در صورتی که شرکت شرکت واسط نیز از این تخصص برخوردار نباشد ریسک دارایی موجب عدم استقبال سرمایه گذاران و بالا رفتن نرخ تامین مالی برای بانی یا همان متقاضی کالا خواهد گردید.

لذا نقش شرکتهای لیزینگ که متخصص امر اجاره و مدیریت ریسک دارایی هستند، بخوبی نمایانگر خواهد شد. بعبارتی میتوان گفت انتشار اوراق اجاره بدون حضور شرکتهای لیزینگ ریسک اوراق را بسیار بالا خواهد برد.

رویکردی که در سازمان بورس و اوراق بهادار نیز وجود دارد این است که شرکتهای واسط توسط لیزینگها تاسیس و اداره شوند.

در قسمت ذیل مثالی در ارتباط با انتشار اوراق اجاره توسط یک شرکت لیزینگ بعنوان ناشر اوراق آورده شده است.

مثال 1- اوراق اجاره تامین مالی

شرکت پتروشیمی الف (بانی) قصد دارد برای توسعه خط تولید یکسری تجهیزات به مبلغ 100 میلیارد تومان از شرکت ب خریداری کند.

1- در این حالت شرکت پتروشیمی به شرکت لیزینگ (واسط) مراجعه نموده و مشخصات تجهیزات و شرکت فروشنده را ارائه میکند.

2- شرکت لیزینگ با انتشار اوراق اجاره منابع لازم برای خرید تجهیزات موردنظر را فراهم میکند.

3- شرکت لیزینگ پس از مذاکره و تعیین شرایط تجهیزات موردنظر را از شرکت ب خریده و در قالب عقد اجاره بشرط تملیک به شرکت پتروشیمی تحویل میدهد.

4- شرکت پتروشیمی اجاره بها را به بانک (امین) پرداخت میکند و در پایان مدت قرارداد صاحب تجهیزات خواهد شد.

مثال 2- اوراق اجاره تامین نقدینگی

درفرآیند انتشار اوراق اجاره تامین نقدینگی میتوانند نقش شرکت واسط یا همان ناشر را داشته باشند. در مثال ذیل فرآیند انتشار اوراق اجاره جهت تامین نقدینگی موردنیاز یک شرکت پتروشیمی آورده شده است.

1- شرکت پتروشیمی الف به شرکت لیزینگ (واسط) مراجعه نموده و خط تولید پلی اتیلن خود را برای فروش ارائه میکند.

2- شرکت لیزینگ به پشتوانه ارزش مالی این خط تولید در بازار اوراق اجاره منتشر کرده و منابع مالی سرمایهگذاران را جمعآوری میکند.

3- شرکت لیزینگ خط تولید شرکت پتروشیمی الف را خریداری و پول آن را پرداخت میکند.

4- در همین مرحله شرکت لیزینگ خط تولید خریداری شده را به شرکت پتروشیمی الف در قالب عقد اجاره به شرط تملیک واگذار میکند.

5- شرکت پتروشیمی الف از طریق امین (بانک ب) اجارهبها را به سرمایهگذاران پرداخت و در پایان مدت قرارداد دوباره مالک خط تولید میشود.

مثال 3- اوراق اجاره رهنی

در این نوع از اوراق اجاره شرکت لیزینگ بعنوان بانی اقدام به فروش داراییهایی میکند که به صورت اجاره یا اجاره به شرط تملیک در اختیار مستاجران قرار داده است.

مهمترین و مرسوم ترین اوراقی که شرکتهای لیزینگ در این نوع از فرآیند صکوک منتشر میکنند، اوراق رهنی است که پشتوانه آن مسکن و ساختمان است. به عبارت دیگر، شرکتهای لیزینگ مالکیت و جریانات نقدی حاصل از اجاره مسکن را در بازار سرمایه و توسط یک شرکت واسط به فروش میرسانند. مهمترین مزیت این اقدام برای شرکتهای لیزینگ، خارج کردن داراییهای با نقدشوندگی پایین از ترازنامه و تامین منابع مالی جدید برای سرمایهگذاری در طرحهای جدید و سودآور میباشد.

مزایای اوراق اجاره برای شرکتهای لیزینگ

با توجه به شرایط اقتصادی کشور، یکی از مهمترین دغدغههای شرکتهای لیزینگ تامین منابع مالی است. استفاده از ابزار اوراق اجاره یک گزینه بسیار مناسب و سودآور برای تامین مالی (غیرمستقیم) برای شرکتهای لیزینگ است. اگرچه اوراق اجاره بطور مستقیم برای شرکت تامین مالی نمیکند، اما نرخ کارمزد و یا همان حقالوکالهای که شرکت ناشر دریافت میکند، برابر حاشیه سودی است که در اعطای تسهیلات لیزینگ لحاظ میشود.

انتشار اوراق اجاره دو مزیت منحصر بفرد برای شرکت لیزینگ دارد:

1- حداکثر سودی که شرکتهای لیزینگ در اعطای تسهیلات میتوانند منظور کنند 17 درصد است، در صورتی که با استفاده از انتشار اوراق اجاره، میتوان با توجه به سودآوری و توجیهپذیری طرح، نرخهای بالاتر از 17 درصد را نیز اعمال کرد. (بورس هیچ سقفی را برای تعیین نرخ سود معین نکرده تنها نکتهای که در مورد سود اوراق اجاره وجود دارد، این است که باید از نرخ اوراق مشارکت کمی بالاتر باشد.)

2- معمولا سود اوراق هر سه ماه یکبار به سرمایهگذاران پرداخت میشود، در صورتی که خریدار کالا اقساط را ماهانه به حساب شرکت واسط واریز میکند. شرکتهای لیزینگ میتوانند از این رسوب پول برای اعطای تسهیلات به مشتریان استفاده نمایند.

برخی ملاحظات در ارتبا با اوراق اجاره

آییننامه عملیاتی انتشار اوراق اجاره در سازمان بورس تهیه شده و تصویب شده است. تنها مشکلی که در ارتباط با انتشار اوراق اجاره وجود دارد، مشکل مالیاتی آن میباشد. متاسفانه در قوانین پولی و بانکی کشور که در سالهای گذشته تهیه شده است، بدلیل نص قانون تنها سود اوراق مشارکت از مالیات معاف شده است. دلیل این امر نیز آن بوده که در زمان تصویب این قوانین اوراق اجاره وجود خارجی نداشته است. سازمان بورس در تلاش است که طی مذاکراتی که با دولت دارد مشکل مالیاتی این اوراق را مرتفع سازد متقاضیان تامین منابع مالی بتوانند از این ابزار کارآمد مالی استفاده نمایند.

مدل عملیاتی فرآیند انتشار اوراق استصناع نیز مراحل پایانی خود را در سازمان بورس میگذراند.