ارائه مدل محاسبه نقطه سر به سر در شرکتهای لیزینگ

مهدی گلستانی

کارشناس برنامه ریزی و تحقیق و توسعه

مقدمه

هر شرکتی در گزارشهای مالی خود میکوشد تغییراتی که در میزان فروش و سود هر سهم رخ داده است و نیز علت تناسب نداشتن تغییر سود هر سهم با میزان فروش را مورد بحث قرار دهد. مدیران شرکت برای مطالعه و بررسی رابطه بین فروش و سود خالص از روش شناخته شدهای به نام تجزیه و تحلیل نقطه سربه سر استفاده میکنند. با استفاده از نقطه سربه سر رابطه بین فروش و سود شرکت و نیز تأثیراتی که این عوامل بر یکدیگر دارند بهتر درک میشود.

در این مقاله سعی شده است یک مدل مناسب برای محاسبه نقاط سر به سر (عملیاتی، مالی و کل) در شرکتهای لیزینگ ارائه شود.

1- مدل مفهومی محاسبه نقطه سر به سر در شرکتهای لیزینگ

با توجه به بررسیهای به عمل آمده در منابع کتابخانهای موجود، روش مدونی برای محاسبه نقطه سر به سر در شرکتهای خدماتی وجود ندارد. از آنجا که شرکتهای لیزینگ ماهیت منحصر به فردی در نوع فعالیت دارند این موضوع محاسبه نقطه سر به سر را پیچیدهتر میکند. وجود پرتفوی متنوع خدماتی که شرکت ارائه میکند نیز مزید بر علت است. لذا برای محاسبه نقطه سربه سر شرکت ناچاریم از فروض ساده سازی استفاده کنیم که در ادامه به آنها اشاره خواهد شد.

2-1- متغیرهای مدل

برای محاسبه انواع نقطه سر به سر در شرکتهای تولیدی مقدار عددی متغیرهای زیر الزامی است:

1- تعداد فروش کالا(Q)

2- قیمت هر واحد کالا (P)

3- هزینه متغیر هر واحد محصول (V)

4- هزینههای ثابت (F)

5- سود قبل از بهره و مالیات (EBIT)

6- هزینه تامین مالی (I)

7- نرخ مالیات (T)

8- تعداد سهام منتشر شده (N)

9- سود هر سهم (EPS)

برای شرکتهای لیزینگ به دلیل ماهیت خدماتی برخی متغیرهای فوق بیمعنا است. در ادامه به بررسی متغیرهای خاص شرکت لیزینگ برای محاسبه نقطه سر به سر میپردازیم.

تعداد فروش کالا

در شرکت لیزینگ این مقدار معادل تعداد قراردادهای منعقد شده (تسهیلات اعطایی) در هر بخش است.

قیمت هر واحد کالا (قیمت هر واحد خدمت در شرکتهای لیزینگ)

همانطور که میدانیم قیمت کالا معادل درآمدی است که در نتیجه فروش از آن شرکت میشود. این قیمت اگر در تعداد فروش ضرب شود مقدار فروش شرکت به دست میآید.

سود قبل از بهره و مالیات شرکت در حدی است که میتواند هزینههای ثابت تامین مالی را بپوشاند ولی به صاحبان سهام عادی چیزی نمیرسد .

در شرکتهای لیزینگ آیتمی با عنوان قیمت هر واحد ارائه خدمت وجود ندارد. در نگاه اول شاید اینگونه تصور شود که برای محاسبه این آیتم میتوان مبلغ مالالاجاره را معادل قیمت هر واحد ارائه خدمت در نظرگرفت اما این فرض اشتباه است. زیرا در این صورت حاصلضرب به این مبلغ و تعداد قراردادهای منعقد شده باید برابر درآمد حاصل از ارائه خدمات (درآمد عملیاتی) در صورتهای سود و زیان شود. اما در صورتهای مالی شرکتهای لیزینگ برای محاسبه درآمد عملیاتی اصل تسهیلات از مبلغ مال الاجاره کسب و تنها سود قرارداد ذکر میشود. لذا برای محاسبه قیمت یک قرارداد باید مبلغ مال الاجاره را از اصل تسهیلات کسر نمود. در نتیجه این آیتم در شرکتهای لیزینگ برابر است با مبلغ مال الاجاره منهای مبلغ تسهیلات، یا به تعبیر دیگر سهم سود اقساط.

در اغلب صورتهای مالی شرکتهای لیزینگ، درآمد حاصل از ارائه خدمات علاوه بر سود قرارداد شامل آیتمهای دیگری نظیر درآمد حاصل از کارمزد، جریمههای دریافتی از مشتریان، سود توقف سرمایه و … است.

از آنجا که این آیتمها به عنوان یک متغیر مستقل که مستقیماً متغیر وابسته یعنی درآمد یک قرارداد را تحت تاثیر قرار میدهند باید در محاسبات نهایی (درآمد یک قرارداد) لحاظ شوند، لذا برای محاسبه قیمت قرارداد باید درآمد ناشی از کارمزد و … را به طور متوسط برای هر قرارداد محاسبه و مبلغ سود اقساط اضافه کنیم.

نکته قابل توجه در مورد درآمد یک قرارداد هزینههای مطالبات معوق است. برای دقیق تر شدن محاسبه درامد یک قرارداد میتوان متوسط معوقات شرکت را محاسبه و از مبلغ مال الاجاره کسر کرد. عدد به دست آمده را میتوان مال الاجاره تعدیلی نامید. البته نباید دقیقاً نسبت به مطالبات معوق را در محاسبات مال الاجاره لحاظ کرد. زیرا قسمتی از هزینههای معوقات در قالب آیتم جریمه دیرکرد عودت میشود. لذا باید نرخ موثر معوقات را در شرکت محاسبه و مبلغ ریالی آن را از منابع مال الاجاره کسر نمود

هزینه متغیر و ثابت

شرکتهای لیزینگ با توجه به ماهیت خدماتی که دارند غالباً هزینه متغیر پایینی دارند. در مواردی که دقیقاً مشخص نیست یک آیتم هزینههای ثابت است یا متغیر با نظر کارشناسان و به صورت قضاوتی این تفکیک صورت میپذیرد.

در صورتی که محاسبه هزینه متغیر یک قرارداد مشکل یا ناممکن باشد، میتوان کل هزینههای متغیر یک شرکت را با توجه به سهم هر بخش تسهیم و بر تعداد قراردادهای منعقد شده تقسیم کرد.

هزینههای تامین منابع مالی

این آیتم در شرکتهای تولیدی و خدماتی به یک صورت نشان داده میشود.

منتهی باید متذکر شد که هزینه تامین منابع مالی در شرکتهای لیزینگ، رقم بالایی است زیرا این شرکتها برای اعطای تسهیلات غالباً از منابع مالی خارج از سازمان استفاده میکنند.

در مورد مابقی آیتمهای محاسبه نقطه سر به سر تفاوت چندانی بین شرکتهای خدماتی و شرکتهای تولیدی وجود ندارد.

2-2- نحوه محاسبه نقطه سر به سر عملیاتی

نقطه سر به سر عملیاتی برابر است با میزان تولید شرکت که در آن سطح از تولید، تمام هزینههای عملیاتی اعم از ثابت و متغیر پوشش داده میشود. در نقطه سر به سر، سود عملیاتی برابر با صفر است. اگر شرکت چند محصول تولید کند نقطه سربه سر به ما نشان میدهد که از هر محصول باید چه تعداد تولید شود تا هزینههای عملیاتی شرکت پوشش داده شود.

نقطه سربه سر برای شرکتهای لیزینگ به این صورت تعریف میشود:

برای تعداد قراردادهایی (تسهیلاتی) که شرکت لیزینگ باید با مشتریان منعقد کند تا بتواند هزینههای عملیاتی خود را پوشش دهد. این تعریف برای شرکتهایی است که فقط در حوزه فعالیت میکنند؛ مثلاً تنها لیزینگ خودرو انجام میدهند.

برای شرکتهایی که در چند حوزه مشغول ارائه خدمات لیزینگ هستند نقطه سربهسر عملیاتی عبارت است از تعداد تسهیلاتی که باید در هر حوزه به مشتریان اعطا شود تا بتواند هزینههای عملیاتی خود را پوشش دهد.

فرمول محاسبه نقطه سر به سر برای یک شرکت تک محصولی (خدمتی) به شکل زیر خواهد بود.

فرمول محاسبه نقطه سر به سر برای شرکتهای چند محصولی (خدمتی)کمی پیچیده است. در ادامه با ذکر مثالی نحوه محاسبه نشان داده میشود.

فرض کنید یک شرکت لیزینگ در سه حوزه خودرو، خدمات و صنعت خدمات ارائه میکند. با تکمیل اطلاعات مورد نیاز و انجام محاسبات مربوط، نقطه سر به سر به دست خواهد آمد.

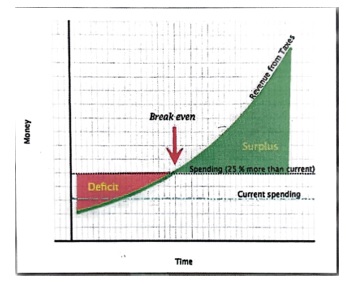

2-3- نحوه محاسبه نقطه سر به سر مالی

نقطه سربه سر مالی یعنی آن سطحی از سود قبل از بهره و مالیات که سود هر سهم در آن سطح صفر شود؛ به بیان دیگر سود قبل از بهره و مالیات شرکت در حدی است که میتواند هزینههای ثابت تامین مالی را بپوشاند، ولی به صاحبان سهام عادی چیزی نمیرسد. نقطه سربه سر مالی بر اساس سود قبل از بهره و مالیات تعیین میشود. سود هر سهم در بالای این نقطه مثبت است و اگر مقدار سود قبل از بهره و مالیات در پایین نقطه سربه سر قرار گیرد، سود هر سهم منفی میشود.

در این معادله E سود سهام ممتاز است. از آنجا که طبق قوانین کشور ایران انتشار سهام ممتاز ممنوع است لذا معادله محاسبه نقطه سر به سر مالی به شکل زیر خواهد بود:

2-4- نحوه محاسبه نقطه سر به سر کل

نقطه سر به سر کل نشان دهنده تعداد کالا یا خدماتی است که باید ارائه شود تا سود هر سهم صفر شود. مقدار سود هر سهم در بالای نقطه سربه سر مرکب مثبت و در زیر این نقطه منفی است. فرمول محاسبه نقطه سر به سر برای شرکت تک محصولی (خدمتی) به شکل زیر است:

برای محاسبه نقطه سر به سر کل برای شرکتهایی که چند خدمت یا محصول را ارائه میکنند مانند روش محاسبه نقطه سر به سر عملیاتی عمل میشود با این تفاوت که باید هزینههای تامین منابع مالی را به هزینههای ثابت اضافه کنیم.

هزینه تأمین منابع مالی در شرکتهای لیزینگ، رقم بالایی است زیرا این شرکتها برای اعطای تسهیلات غالباً از منابع مالی خارج از سازمان استفاده میکنند.

3- ملاحظات

3-1- محاسبه نقطه سر به سر با در نظر گرفتن فروض ساده سازی انجام میگیرد که بعضاً الزامی نیز هستند، چون محاسبه آنها با توجه به اطلاعات موجود ناممکن است. لذا محاسبات از مقدار واقعی مقداری انحراف دارد. نقطه سربه سر را میتوان با توجه به وقت و هزینه مورد نظر سطوح اطمینان مختلف به دست آورد.

3-2- همانطور که در ابتدا اشاره شد با توجه به بررسی به عمل آمده برای محاسبه نقطه سربه سر شرکتهای خدماتی به ویژه شرکتهای لیزینگ فرمول دقیق و آکادمیک وجود ندارد. در نتیجه با توجه به فرمول محاسباتی برای شرکتهای تولیدی و تجربه کارشناسان مدیریت تحقیق و توسعه شرکت لیزینگ صنعت و معدن این روش پیشنهاد میشود.